Impozitul minim pe profit la nivel global se aplică în România începând cu 2024

- În România, a intrat în vigoare legislația privind impozitul minim pe profit la nivel global

- Dacă rata efectivă de impozitare a unei companii este sub 15%, aceasta trebuie să plătească un impozit suplimentar

- Primul an de raportare este 2024 pentru grupurile care îndeplinesc criteriul de cifră de afaceri

Din 2024, grupurile multinaționale trebuie să plătească o cotă minimă de impozit pe profit de 15% în fiecare jurisdicție în care își desfășoară operațiunile

Proiectul privind impozitul minim global (Pillar 2) a fost conceput de Organizația pentru Cooperare și Dezvoltare Economică (OCDE) pentru a descuraja eroziunea bazei de impozitare și transferul profiturilor, asigurându-se că grupurile multinaționale plătesc o cotă minimă de impozit pe profit de 15% în fiecare jurisdicție în care își desfășoară operațiunile.

Regulile GloBE au rolul de a proteja baza de impozitare a jurisdicțiilor în contextul unui climat economic volatil, marcat de incertitudine, întreruperi ale lanțului de aprovizionare și presiuni sporite pentru ca statele să controleze cheltuielile publice.

În efortul de a reduce evaziunea fiscală și planificarea fiscală agresivă, Pilonul 2 a fost materializat într-o directivă UE, care a fost adoptată în unanimitate în data de 14 decembrie 2022.

Directiva (UE) 2022/2523, care a fost transpusă în legislația națională prin Legea nr. 431/2023, stabilește norme și un cadru pentru punerea în aplicare a unui nivel minim global de impozitare pentru marile grupuri multinaționale și grupurile naționale de mari dimensiuni care își desfășoară activitatea în UE.

Dacă rata efectivă de impozitare a unei companii este sub 15%, aceasta trebuie să plătească un impozit suplimentar

Noile norme se aplică grupurilor naționale și multinaționale cu o cifră de afaceri consolidată de peste 750 de milioane de euro înregistrată în cel puțin doi ani în perioada 2020 - 2023. Societățile care desfășoară anumite activități sunt excluse din domeniul de aplicare.

Impozitul suplimentar poate fi colectat în conformitate cu trei categorii de reguli, care sunt centrate în jurul calculului ratei efective de impozitare:

1) Drepturile de impozitare sunt alocate jurisdicției locale: Impozitul suplimentar datorat sau impozitul suplimentar (top-up tax) ar fi colectat prin intermediul impozitului național suplimentar calificat (QDMTT), care permite autorităților române să colecteze suma suplimentară de impozit până la cota minimă de 15%. Opțiunea aplicării impozitului suplimentar național va fi comunicată Comisiei Europene în termen de patru luni de la adoptarea Legii nr. 431/2023.

2) Drepturile de impozitare sunt alocate jurisdicției-mamă: În cazul în care jurisdicția locală nu dispune de o dispoziție privind QDMTT, entitatea-mamă a grupului va trebui să calculeze și să plătească un impozit suplimentar în jurisdicția sa, în conformitate cu regula de includere a veniturilor (IIR).

3) În cazul în care nu se aplică IIR, drepturile de impozitare sunt alocate altor jurisdicții prin intermediul regulii profitului subimpozitat (UTPR). În acest caz, impozitul suplimentar este colectat de jurisdicțiile care aplică UTPR și este alocat la nivel jurisdicțional în baza unei chei de alocare bazate pe substanță.

Calcularea ratei efective de impozitare se efectuează la nivel jurisdicțional pentru toate entitățile locale din domeniul de aplicare.

Grupurile multinaționale din România vor plăti impozit suplimentar, chiar dacă la nivel național se aplică o rată standard de impozit pe profit de 16%

Din perspectiva României, impactul Pilonului 2 înseamnă că autoritățile fiscale române vor avea dreptul să colecteze impozite suplimentare în cazul în care rata efectivă de impozitare a unui grup multinațional care își desfășoară activitatea în România este mai mică decât rata efectivă minimă de impozitare de 15%.

Chiar dacă România aplică o rată standard de impozit pe profit de 16%, grupurile multinaționale nu ar trebui să tragă automat concluzia că nu va exista un impozit suplimentar datorat în România, deoarece calculul ratei efective de impozitare, așa cum este detaliat mai jos, este diferit de regulile utilizate pentru calcularea bazei de impozitare în cadrul regimului standard de impozit pe profit.

Pentru a calcula rata efectivă de impozitare, sunt necesare o serie de etape[1].

A. Evaluarea măsurii în care grupul și entitățile care îl compun intră în domeniul de aplicare a normelor Pilonului 2

A.1. Determinarea faptului dacă o entitate constitutivă face parte din grup

A.2. Determinarea faptului dacă grupul îndeplinește testul pragului de venituri

A.3. Evaluarea existenței unor entități excluse, inclusiv a excluderilor de minimis

B. Evaluare a aplicabilității unor zone de siguranță

C. Determinarea profitului sau a pierderii eligibile

Venitul sau pierderea calificat(ă) al(a) unei entități constitutive se calculează prin efectuarea unei serii de ajustări ale profitului sau pierderii nete. Aceste ajustări sunt prevăzute la articolele 20-23.

D. Identificarea impozitelor acoperite și calcularea impozitelor acoperite ajustate

Folosind impozitele acoperite ca punct de plecare, trebuie să se efectueze mai multe ajustări pentru a calcula impozitele acoperite ajustate.

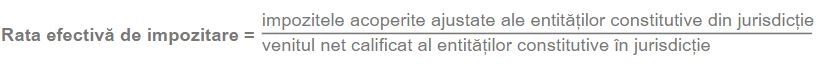

E. Determinarea ratei efective de impozitare

Rata efectivă de impozitare a unui grup multinațional sau a unui grup național de mari dimensiuni se calculează, pentru fiecare an fiscal și pentru fiecare jurisdicție, cu condiția să existe un venit net eligibil în jurisdicția respectivă, în conformitate cu următoarea formulă:

F. Calcularea impozitului suplimentar în cadrul QDMTT

În cazul în care rata efectivă de impozitare a unei jurisdicții în care sunt situate entitățile constitutive este mai mică decât rata minimă de impozitare de 15% pentru un an fiscal, grupul multinațional sau un grup național de mari dimensiuni calculează impozitul suplimentar separat pentru fiecare dintre entitățile sale constitutive care au venituri eligibile incluse în calculul venitului net eligibil din jurisdicția respectivă.

Impozitul suplimentar se calculează în funcție de jurisdicție.

F.1. Procentul impozitului suplimentar (%)

Procentul de impozitare suplimentară pentru o jurisdicție pentru un an fiscal este reprezentat de diferența pozitivă de puncte procentuale, dacă există, calculată în conformitate cu următoarea formulă:

Procentul de impozitare suplimentară = rata minimă de impozitare - rata efectivă de impozitare

F.2. Impozit suplimentar jurisdicțional

= (Procentul impozitului suplimentar (%) x profitul excedentar)

+ Impozit suplimentar suplimentar de completare

- Impozitul național suplimentar

F.3. Profit excedentar

= Profit net eligibil

- Excluderea veniturilor bazate pe substanță sau SBIE

F.4. Calcularea excluderii veniturilor bazate pe substanță (SBIE)

SBIE este o etapă opțională în cadrul normelor Pilonului 2, care constă într-o excludere a cheltuielilor eligibile pentru costurile salariale și activele corporale.

În cazul în care o entitate constitutivă aplică SBIE, profitul net eligibil la nivelul jurisdicției se reduce, în scopul calculării impozitului suplimentar, cu suma corespunzătoare sumei excluderii cheltuielilor salariale și sumei excluderii activelor corporale.

G. Obligațiile de depunere și de plată

Pe baza regulii generale, completarea și plata declarației fiscale complementare se vor efectua în termen de cel mult 15 luni de la ultima zi a anului fiscal de raportare.

Cu titlu de scutire tranzitorie, pentru primul an de raportare, completarea și plata declarației de impozit suplimentar se vor efectua în termen de cel mult 18 luni de la ultima zi a anului fiscal de raportare.

Primul an de raportare este anul fiscal 2024 pentru regula principală, în timp ce UTPR se aplică începând cu anul fiscal 2025.

Având în vedere complexitatea noii legislații, recomandăm ca grupurile naționale și multinaționale să înțeleagă și să evalueze modul în care funcționează normele și impactul acestora și să înceapă să pregătească cât mai curând posibil calculele fiscale efective.

[1] Etapele nu sunt complete.

###

Persoane de contact

Emilia Popa, Head of Marketing and Communication, Mazars în România

emilia.popa@mazars.ro / +40 741 111 042

Mădălina Lazăr, PR & Corporate Communication Executive, Mazars în România

madalina.lazar@mazars.ro / +40 763 385 622

Despre Mazars

Mazars este un parteneriat internațional integrat, specializat în audit, contabilitate, consultanță, servicii fiscale și juridice*. Cu filiale în peste 100 de țări și teritorii din întreaga lume, ne folosim de cunoștințele de specialitate a peste 30.000 de profesioniști din cadrul parteneriatului integrat Mazars, pentru a sprijini clienți de toate dimensiunile în fiecare etapă a dezvoltării lor.

*acolo unde permite legislația națională aplicabilă.

www.mazars.com | Mazars on LinkedIn

Despre Mazars în România

În România, Mazars are o experiență de peste 28 de ani în audit, consultanță fiscală și financiară, externalizare și sustenabilitate. Puterea noastră constă în oamenii cu care lucrăm – echipa locală cuprinde peste 350 de profesioniști.